信贷配给模型

出自 MBA智库百科(https://wiki.mbalib.com/)

信贷配给模型

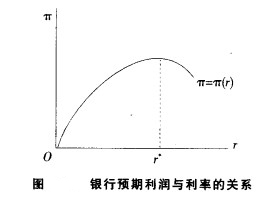

信贷配给模型由于存在逆向选择和道德冒险,银行贷款的预期利润并不总是与利率的高低同方向变化。如下图,当利率r<r。时,银行预期利润π与利率r同方向变化;当利率r > r * 时,银行预期利润π与利率r反方向变化。在r * 点,银行的预期利润达到最大化,r * 称作银行内部最优利率或均衡利率。在这个利率下,银行没有增加或减少贷款的刺激。

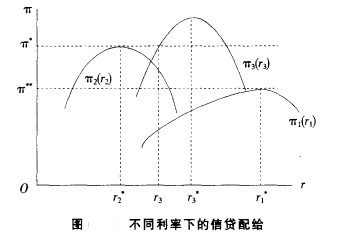

假定可以根据风险大小、资信度和行为可控制程度等特征变量把借款人(投资者或厂商)划分为n组,银行对每组借款人都有一个内部最优利率 (i=l,2,…,n),πi,(ri)表示银行向第i组借款人索要贷款利率ri时的预期利润,因此,πi(ri)也是第i组借款人的借款函数。

(i=l,2,…,n),πi,(ri)表示银行向第i组借款人索要贷款利率ri时的预期利润,因此,πi(ri)也是第i组借款人的借款函数。

在下图中,π1(r1),π2(r2)和\pi_3(r_3)分别表示第1,2,3组借款人的借款函数。当银行的预期利润为丌+时,第1组借款人不会获得贷款,因为任何利率水平都不能使他们向银行提供等于π * 的利润。对于第3组借款人来说,银行利润最大化的最优利率是 ,但是这一组借款人希望在r3的利率水平上获得贷款,因为

,但是这一组借款人希望在r3的利率水平上获得贷款,因为 。由于贷款有利可图,各家银行为争夺这一组借款人而竞相降低利率,直到r = r3时为止。对于第2组借款人来说,只有那些在均衡利率为

。由于贷款有利可图,各家银行为争夺这一组借款人而竞相降低利率,直到r = r3时为止。对于第2组借款人来说,只有那些在均衡利率为 时能够提供,π * 的利润的借款人才能获得贷款,其他借款人则不可能获得贷款。因此,如果以银行预期利润水平π * 划一条分界线,第1组借款人全部不能得到贷款,第2组借款人中有一部分人可以获得贷款,第3组借款人都可以获得贷款,这就出现了信贷配给。如果最优利率不变,银行的预期利润调低到π * * ,第3组、第2组借款人都可以获得贷款,第1组借款人中只有在最优利率为

时能够提供,π * 的利润的借款人才能获得贷款,其他借款人则不可能获得贷款。因此,如果以银行预期利润水平π * 划一条分界线,第1组借款人全部不能得到贷款,第2组借款人中有一部分人可以获得贷款,第3组借款人都可以获得贷款,这就出现了信贷配给。如果最优利率不变,银行的预期利润调低到π * * ,第3组、第2组借款人都可以获得贷款,第1组借款人中只有在最优利率为 时可以提供π * * 的利润的借款人才能获得贷款。因此,现在信贷配给的“门槛”降低了。

时可以提供π * * 的利润的借款人才能获得贷款。因此,现在信贷配给的“门槛”降低了。

新凯恩斯主义者认为,信贷资金供给增加,贷款的成本降低,银行对借款人的投资风险和违约概率的乐观预期,都会使得银行的预期利润下调。在其他条件不变时,银行预期利润降低会使信贷配给面扩大,更多的借款人可以获得贷款。

在银行预期利润为π * 时,第l组借款人之所以被排除在信贷市场之外,可能是因为:

(1)银行认为他们的投资项目的风险过高;

(2)他们的资信度较低;

(3)银行认为对他们的投资行为难以控制;

(4)银行难以识别他们的还款能力。

因此,在可以识别借款人的特征时,银行将愿意把资金贷放给那些风险小、还款概率大的借款人,在这种情况下,有些借款人即便愿意支付高于金融市场的利率或提供更多的贷款抵押或担保也得不到贷款。这说明,资本市场并不仅仅是在利率的调节下实现均衡,而且还在数量调节下达到均衡。当资本市场存在信贷需求大于信贷供给时,银行往往不是采用提高利率的办法而是采取信贷配给的办法强制使资本市场达到均衡。从宏观经济的层面来看,这时候的资本市场处在非出清状态。