价值增长型组合保险策略

出自 MBA智库百科(https://wiki.mbalib.com/)

价值增长型组合保险策略(Value Grow Portfolio Insurance,VGPI)

目录 |

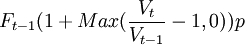

价值增长型组合保险策略其与TIPP的一个区别是,VGPI策略的最低要保额度呈现出非负增长态势,具体设计公式为:

调整时点t的保险额度=

其中Vt为调整时点t的投资组合价值,p为上一期投资组合价值增长率转化为最低要保额度的提升率。具体设计方法是:在每个调整时点t上,如果调整时点t的投资组合价值大于上一调整时点(t-1)的价值,那么就将投资组合价值增加的部分按一定提升率p增加到上一调整时点(t-1)的最低要保额度水平;如果调整时点t的投资组合价值小于调整时点(t-1)的价值,那么取调整时点(t-1)的最低要保额度水平作为调整时点t的最低要保额度。

VGPI比较适合于养老保险基金实现保值增值的投资保险目的。一方面基金的安全性要求必须实现保值,盈利性又要求增值。在我国证券市场,该策略将投资组合分为两部分,一部分是债券资产,另一部分是股票资产。在每一个动态调整时刻,股票与债券资产按一定的比例动态调整。其中关键就是根据投资组合的价值进行最低要保额度的调整。最低要保额度越大,投资组合在股票出现下跌时,投资组合价值逼近保险额度底线的速度越快,为了实现保本目的,需要动态调整的频率也就越高。如果市场由于流动性以及交易成本等原因不能购及时实现动态调整,组合资产向下跌破保险额度底线的风险也越大。最低要保额度取值越小,在股票上涨的时候,组合资产能够分享到股票上涨收益的比例相对较低。

VGPI始终是把控制风险放在首位。在实际的投资操作中,组合资产中股票投资部分最初为零。随着投资周期的延长,在债券投资实现赢利后,对盈利部分再进行股票投资。在设定一定期限为一个调整周期后,股票仓位上限将在固定的周期内进行调整。在股市出现急跌的情况下,VGPI技术通过指标操控可以有效控制股票仓位,将最大损失控制在债券投资部分已实现的账面收益部分,从而使组合资产的本金不受损失,达到实现养老保险基金保值增值的目的。