跨式交易

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄[隱藏] |

跨式交易是指一種選擇權及權證的交易策略,同時買入同一履約價的認購(售)權證。

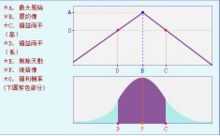

在選擇權操作方面,可分為買進跨式與賣出跨式。

買進跨式交易策略的使用時機在於預期選擇權標的物在履約日到期前會有重大價格變動,不是大漲就是大跌時所採用。這種策略最常見在市場有重大不確定因素正醞釀之中,如併購案、訴訟案、重大合約簽訂等,而這個狀況在履約日到期前就會明朗化,標的物價格會有激烈反應。

買進跨式交易策略的作法是買進一口買權,同時買進一口相同到期日且相同履約價的賣權。買進跨式交易策略廣受歡迎的地方,在於它的獲利沒有上限,但風險有限。即使消息來源有誤,操作失敗的損失最多也只是買進call支付的權利金加上買進put支付的權利金。

舉例說明

小明分析立法院下周將審議重大民生法案,通過與否對股市將產生重大衝擊,但小明不確定該法案是否能夠順利通過,所以決定採用買進跨式策略,不管通過與否,大漲或大跌,他都贏。因此小明買進了一口20天後到期履約價為5600點買權,支付了150點權利金,同時買進一口相同到期日,相同履約價的賣權,支付了220點權利金。

20天後,如果股市果如小明分析的大漲超過5970點(5600點+150點+220點=5970點),或大跌超過5230點,小明就操作獲利。相反的,股市如果收在5230點~5970點之間,小明就操作失敗,最大的損失就是所支付的權利金(220點+150點)*50元/點=18500元。

賣出跨式交易策略的使用時機在於預期選擇權標的物在履約日前不會有重大價格變動,盤整格局時所採用。賣出跨式策略常見於市場有重大因素將揭曉,但明朗化時間在履約日之後,分析在該日期之前屬盤整待變,或分析市場上有套牢賣壓,下有強力支撐時採用。

賣出跨式交易的作法是賣出一口買權,同時賣出一口相同到期日、相同履約價的賣權。賣出跨式策略的最大獲利有限,最多就是賣出買權及賣出賣權所收取的權利金,但它的風險無限,操作時必須特別小心謹慎,並善設停損點(該策略應設兩個不同價位停損點)。

舉例說明

小明分析市場處於盤整格局,短期內(履約日前)不易大漲或大跌,決定採用賣出跨式交易策略,賺取權利金。小明賣出了一口20天後到期履約價為5600點買權,收取了150點權利金,同時也賣出了一口相同到期日,相同履約價的賣權,收取了220點權利金。

20天後,股市如果盤整收在5230點到5970點之間,小明就操作成功,最大的利潤落在5600點(履約價)上,這時小明賣出的買權和賣權都沒有履約價值,最大獲利為(150點+220點)*50元點=18500元。但是如果指數上漲超過5970點或跌破5230點,每超過一點,小明就多賠50元,超過多少,小明就賠多少,沒有限制,因此小明必須非常小心,盯緊指數動向,並妥善設立停損點。

无广告阅读

无广告阅读  免验证复制

免验证复制  微信支付

微信支付  支付宝

支付宝  PayPal

PayPal