杠鈴結構投資方法

出自 MBA智库百科(https://wiki.mbalib.com/)

杠鈴結構投資方法(Barbell Structure Approach)

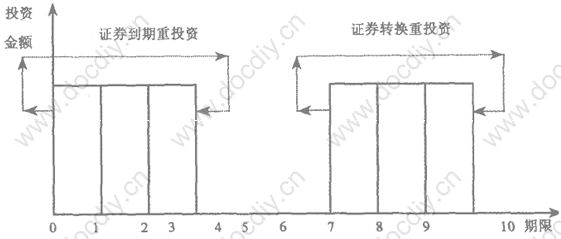

杠鈴結構投資方法(Barbell Structure Approach)把證券劃分為短期證券和長期證券兩個組別,銀行資金只分佈在這兩類證券上,而對中期證券一般不予考慮。這種證券組合結構反映在圖上形似杠鈴,故得此名。杠鈴結構法要求所投的長期證券在其償還期達到中期時就賣出,並將其收入重投資於長期證券。所投短期證券到期後若無流動性補充需要,再行投資於短期證券。短期證券的期限由銀行根據貨幣市場狀態和證券變現能力自行決定,但一般在3年期以內;而長期證券的期限則在7~10年以內。見下圖。

從理論上講,杠鈴結構方法能使銀行證券投資達到流動性、安全性和盈利性的高效組合。短期證券保證了銀行的流動性,長期證券則保證了銀行可獲取較高的收益率,其投資組合的收益率不低於在梯形結構方法下的投資組合收益率。特別是在利率波動時,投資損益相互抵消。如果市場利率普遍上升,長期證券市價下跌,出售長期證券時資本利得會減少,但到期短期證券的本利和卻可以按不斷上升的市場利率重投資。當市場利率下降時,到期短期證券本利和重投資的收益率會降低,但長期證券市價上升,出售時的資本利得提高。正因為有以上優點,一些銀行家認為杠鈴結構方法比其他投資方法更接近銀行流動性、安全性、盈利性原則所要求的效率邊界。但也有一些金融專家提出,該方法對銀行證券轉換能力、交易能力和投資經驗要求較高,對那些缺乏這方面能力和人才的銀行來講,其他方法也許更為有效。