股本回报率

出自 MBA智库百科(https://wiki.mbalib.com/)

股本回报率,产权收益率,净资产收益率,产权报酬率(Return On Equity,简称ROE)

目录 |

股本回报率(Return on Equity)是一种类似于投资回报率(Return on Investment)的会计计算方法, 是用以评估公司盈利能力的指标,可以用作比较同一行业内不同企业盈利能力的拥有指标。

股本回报率是指税后净利润对股本投资额的比值。

简单的说,就是你投钱买下公司后,每年能获得的回报。股神巴菲特说过“如果非要我用一个指标进行选股,我会选择 ROE(净资产收益率),那些 ROE 能常年持续稳定在 20%以上的公司都是好公司,投资者应当考虑买入。”这是股神巴菲特投资公司时最看重的一个指标,称 ROE 为全能指标,是因为它演变后的公式能看到很多的财务真实情况。

股本回报率根据其计算公式,由于作为分子的净收入并不能真实反映企业绩效,所以ROE的最终值也并不是决定企业价值或成功与否的一个可靠指标。然而,这一公式仍然出现在许多公司的年报里。

然而,公司的股权收益高不代表盈利能力强。部分行业由于不需要太多资产投入,所以通常都有较高ROE,例如咨询公司。有些行业需要投入大量基础建筑才能产生盈利,例如炼油厂。所以,不能单以ROE判定公司的盈利能力。一般而言,资本密集行业的进入门槛较高,竞争较少,相反高ROE但低资产的行业则较易进入,面对较大竞争。所以ROE应用作比较相同行业。

股本回报率=净收入/股东股本(shareholder's equity)

根据收益和权益的不同归属,因而产生了不同的概念。

*【摊薄ROE】 = 【当期净利润】 ÷ 【当期净资产】。注意这里是当期,比如2017Q2,那么就是Q2的净利润表上的【归属于母公司普通股股东的净利润】,净资产是【归属于母公司普通股股东的净资产】,如果分子为【净利润】,那么分母就是【净资产】。可以看出该公式忽略了净利润的持续增加带来的净资产的持续增加的过程,因而理杏仁并没有计算摊薄ROE,而是主要计算以下几种ROE。

*【ROE】 = 【当期净利润】 ÷ ((【期初净资产】 + 【期末净资产】) ÷ 2),又称之为平均ROE。因为公司的净利润是持续产生的,每产生1元的净利润,就要增加相应的1元净资产,因而净资产的增加是一个相对平滑的过程,所以净资产用期初加期末,然后除以2。反应的是公司整体的净资产收益率情况。

*【归属于母公司普通股股东的ROE】 = 【当期归属于母公司普通股股东的净利润】 ÷ ((【期初归属于母公司普通股股东的净资产】 + 【期末归属于母公司普通股股东的净资产】) ÷ 2),和【ROE】类似,只不过【ROE】是衡量整个上市公司净资产收益率(包含【少数股东部分】),而【归属于母公司普通股股东的ROE】则衡量的是普通股股东权益的部分,从投资者的角度而言,这个直接相关。

*【归属于母公司普通股股东的扣非ROE】 = 【当期归属于母公司普通股股东的扣非利润】 ÷ ((【期初归属于母公司普通股股东的净资产】 + 【期末归属于母公司普通股股东的净资产】) ÷ 2),和【归属于母公司股东的ROE】类似,只不过【归属于母普通股公司的扣非ROE】的收益部分是扣除了非经常性损益。

*【归属于母公司股东加权ROE】 = NP ÷ ((E0 + NP + ∑(Ei × (Mi ÷ M0))) / 2),(注意上面的累加值∑)。这个公式比较复杂,任何人看见这个都晕了,站长早期更是被其他百科上的更加乱七八糟的的公式搞的头疼,最后总结出这个更合理的公式,这里做下详细讲解:

*NP(net profit):净利润。

*E0:期初净资产。

*Ei: 期中可能因为增发、分红、发债等等事项导致的净资产变化的值。

*Mi: 期中到期末的时间。

*M0: 期初到期末的时间。

相信到这应该更清楚这个加权ROE的定义了,跟【归属于母公司股东的ROE】相比,【归属于母公司股东的加权ROE】更加公允,它反映了整个企业整个时间段里的净资产变化情况对净利润的影响。

比如企业分红了,净资产是下降的,所以加权ROE应该比ROE高;而如果公司增发或者配股了,净资产增加,加权ROE也应该下降。那么Mi ÷ M0也就好理解了,代表的意思就是时间加权,比如公司2016年5月31号增发,那么增加的净资产影响的是5月后的收益率,所以这个时间加权值就是 (12 - 5) ÷ 12。

但问题在于加权ROE计算比较复杂,而相应参数只有公司本身清楚,因而这个数据只能有上市公司提供。

至少由于以下五个方面的原因,造成了股本回报率夸大了企业的经济价值:

1. 项目的寿命长度。 项目寿命越长,经济价值被夸大的程度就越高。

2. 资本化政策。 如果投资总额被分割得越小,经济价值被夸大的程度就越高。

3. 账面折旧率。 账面折旧的速度如果快于直线法折旧的话,将会导致较高的股本回报率。

4. 投资支出与投资收益之间的延迟会导致 如果延迟的时间越长,高估的程度则越大。

5. 新投资的增长率。 快速成长的公司的股本回报率一般较低。

在各种原因中,最关键的一点是股本回报率本身是一个敏感的杠杆因素: 因为股本回报率的前提假设是投资回报率会大于借贷利率,所以它自身就有一种增长趋势。

基础公式了解过后,来看下 ROE 的变形公示,ROE= 净利率×周转率×财务杠杆比率。也就是有 3 种方式可以提高企业的 ROE:

1、提高净利率,例如茅台,通过定价权,获得较高的净利率,这类企业往往常年保持着较高的 ROE 水准,即使回溯 10 年内的数据,也都是持续领先于行业内其他企业。

2、提高资产周转率,例如沃尔玛,通过高效的货物周转,提高资金利用率。如果公司持有大量的现金或现金等价物,会让 ROE “虚低”,这也是要辨别的。

3、合理提高杠杆率,例如金融和房地产行业,通过高杠杆提高利润。当然最好企业是能保持较高的净利率和周转率来获得高ROE,依靠杠杆率提升的 ROE,其稳定性要差很多。

巴菲特更喜欢用股本收益率来衡量企业的盈利状况。股本收益率是用公司净收入除以股东的股本,它衡量的是公司利润占股东资本的百分比,能够更有效地反映公司的盈利增长状况。

根据他的价值投资原则,公司的股本收益率应该不低于15%。在巴菲特持有的上市公司股票中,可口可乐的股本收益率超过30%,美国运通公司达到37%。

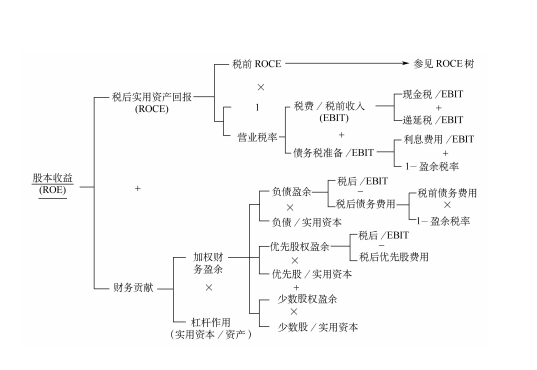

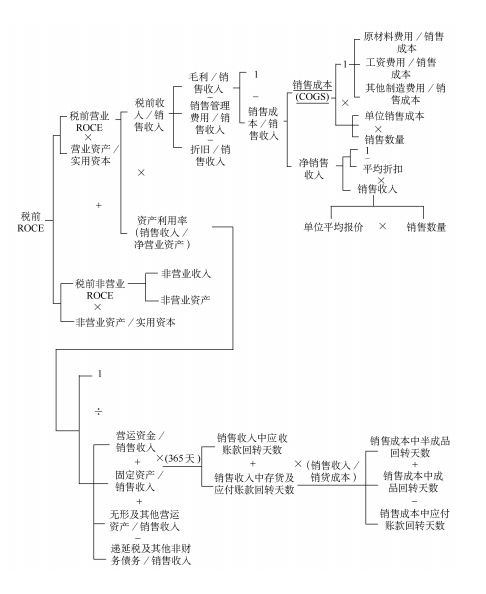

用MECE方式展示运营和财务数据(比率或绝对值)的逻辑关系,这种格式清晰地显示了数据间的逻辑关系;

在大多数项目的早期诊断中很有用,可以把组织汇报关系或利润改善研究中分散的因素联系起来,揭示客户预测的乐观假设。能够清晰地、坚实地展示数据,帮助提出问题并设定优先顺序

首先,对上市的企业 ROE 的范围进行框定:ROE 在 10-15%的,属于一般公司;ROE 在 15-20%的,属于杰出公司;ROE 在 20-30%的,属于优秀公司。短期的数据无法验证企业长期的运营,所以一般以连续 10 年 ROE 大于 15%的企业做为备选目标。

其次,要找到公司常年保持较高 ROE 的原因:一个公司的ROE 比较高,那不是公司的可辨认资产(或叫硬资产)的赢利能力强,因为所有的硬资产的赢利能力都是差不多的,而是因为公司具有其他公司不具备的某种优势,也许是它的管理水平高,也许是他的员工素质强,也许是有一项非专利技术,也许是有好的客户资源,也许是地理位置极佳,也许是独占了某种资源,也就是找到企业的护城河,更宽的护城河造就的高 ROE 企业,才是要挑选出的优质企业。

最后,还要结合参考企业的其他指标,例如:净利润增长率常年保持稳定增长,企业的现金流充足,行业毛利率收率较高等各项数据的对比,结合自身对企业的了解,理性分析,客观验证,才能在众多的上市公司中抽茧剥丝,找到真正伟大的公司。

ROE作为股神巴菲特最情有独钟的选股指标,这里在附送下他的三个重要筛选方法:ROE 大于 20%,毛利率大于 40%,净利率大于 5%。通过对国内 A 股市场的筛选,不难发现筛选出的数据,绝大部分都是前期涨幅较大的白马股。过去的辉煌,并不代表未来。好的方式方法值得借鉴,但自身的分析研判才是最好的投资方法,用发展的眼光学习投资,用谨慎的思维复盘趋势,才是获取投资收益的最好方式。

“好行业,好公司,好价格”是投资盈利不可或缺的 3 个因素,如果找到了好的行业,好的公司,也不要忽视了好价格的重要性。

本条目由以下用户参与贡献

Angle Roh,沙漠之鹰,Zfj3000,可润,Dan,Yixi,Tears~,林野,M id 3fa98fc6cc79381d3437a3bd91af32a6,LuyinT,上任鹅陈.评论(共7条)

按上面的说法, 股本收益率 = 净收入/股本 股本回报率=净收入/股东股本(shareholder's equity) 它们就是一样的了? 巴菲特到底用用啥啊?

shareholder's equity include Common share and Prefered shares, 我猜他的意思是,用净收入减去prefered dividend然后除以common equity, not include prefered share, 因此能有较高的回报率把。。

这个计算方法是不是简化版本呢? 在财务建模上提高的ROE计算方法比较复杂: 首先需要预测今后几年公司的分红(dividend), 而后是一个terminal value(及几年后的所有年份的回报汇总) 而后将所有这些回报进行折现计算。

举例A公司 year 0(current) 1 2 3 4 5 dividend 100 110 120 130 140 150 terminal value(y5) 1000 current equity cash flow: -1200 ROE = IRR(-1200+100, 100,120,130,140,150+1000)

不知是不是我理解错了?

股本回报率是将现年税前盈利除以年初与年底总股本的平均数字而计算出来的.查国外书籍,似乎是税后净收入

谢谢您的指正,原文已修正! MBA智库百科是可以自由参与的百科,如有发现错误和不足,您也可以参与修改编辑,只要通过网页右上角的创建新帐号,创建用户名后即可参与,期待您的加入!~

按上面的说法, 股本收益率 = 净收入/股本 股本回报率=净收入/股东股本(shareholder's equity) 它们就是一样的了? 巴菲特到底用用啥啊?

收益率和回报率就是翻译不一样。英文都是return on equity

shareholder's equity include Common share and Prefered shares, 我猜他的意思是,用净收入减去prefered dividend然后除以common equity, not include prefered share, 因此能有较高的回报率把。。

Net income is for the full fiscal year (before dividends paid to common stock holders but after dividends to preferred stock.) Shareholder's equity does not include preferred shares.

按上面的说法, 股本收益率 = 净收入/股本 股本回报率=净收入/股东股本(shareholder's equity) 它们就是一样的了? 巴菲特到底用用啥啊?