牛市看涨期权价差

出自 MBA智库百科(https://wiki.mbalib.com/)

牛市看涨期权价差(bull call spread)

目录 |

牛市看涨期权价差是指投资者在买进一个协定价格较低的看涨期权的同时,又卖出一个标的物相同、到期日也相同,但协定价格较高的看涨期权。

牛市看涨期权价差的分析[1]

对看涨期权而言,协定价格较低,则期权费较高;反之,协定价格较高,则期权费较低。所以,在牛市看涨期权价差交易中,投资者所付出的期权费必多于他所收取的期权费,从而发生期权费的净支出。同时,对看涨期权而言,若市场价格高于协定价格,则期权将被执行;而若市场价格等于或低于协定价格,则期权将被放弃。因此,在牛市看涨期权价差中,若市场价格等于或低于较低协定价格,则因买进的期权和卖出的期权均被放弃。故投资者在建立这一部位时所发生的期权费净支出,将成为他从事这一价差交易的最大损失。相反,若市场价格等于或高于较高协定价格,则投资者将可获得最大利润。这是因为当市场价格等于较高协定价格时,投资者买进的[[期权]]被执行,并通过执行而获得利润,而他所卖出的期权将被放弃。但当市场价格高于较高协定价格时,投资者虽可在执行其买进的期权中获取更多的利润,但他同时又因执行其卖出的期权而发生相应的亏损。所以,若市场价格在涨至较高协定价格之后继续上涨,投资者从这种上涨中增加的利润将正好被这种上涨所造成的亏损所抵消。

由此可见,在牛市看涨期权价差交易中,投资者的最大利润与最大损失都是有限的,且是已知的。如果我们以MP表示最大利润;ML表示最大损失;S表示期权之标的物的市场价格;XL表示较低协定价格;XH表示较高协定价格;BP表示盈亏平衡点价格;CL和CH分别表示较低协定价格的看涨期权和较高协定价格的看涨期权的期权费,则我们可得出如下计算最大利润、最大损失及盈亏平衡点价格的原理和公式。

(1)在牛市看涨期权价差交易中,投资者所能获得的最大利润为两个协定价格之差减去两个期权费之差,即

MP = (XH − XL) − (CL − CH)

(2)在牛市看涨期权价差交易中,投资者可能受到的最大损失为两个期权费之差,即期初的期权费净支出。因此

ML = CL − CH

(3)在牛市看涨期权价差交易中,盈亏平衡点的价格为较低协定价格加上两个期权费之差,即

BP = XL + (CL − CH)

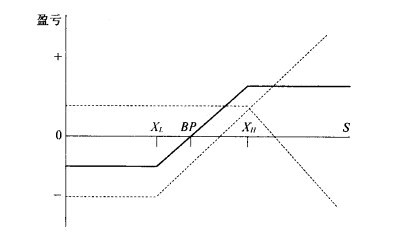

下图所示的是牛市看涨期权价差的盈亏图形。在图中,虚线表示投资者实际买进和卖出期权的盈亏特征,而实线则表示作为一个整体的价差交易的盈亏特征。在牛市看涨期权价差交易中,因投资者买进协定价格较低的看涨期权,而卖出协定价格较高的看涨期权,因此,他收取的期权费较少,而支付的期权费较多,从而发生期初的期权费净支出。这一特征,我们可从图中的虚线表示的盈亏图形中看出。

由上图可看出,牛市看涨期权价差的盈亏图形,实是由单独买进看涨期权的盈亏图形和单独卖出看涨期权的盈亏图形合成的。但是,与单独买进看涨期权和单独卖出看涨期权相比,牛市看涨期权价差可使投资者承担较小的风险,但与此同时,它也只能给投资者带来较小的利润。所以,在一般情况下,投资者之所以从事这种交易,主要是因为他们对市场行情的预测只是温和的看涨,而不是强劲的看涨。因而,他们只是企图从这一交易中获取少量的利润。但与此同时,他们也只愿承担较小的风险。

- ↑ 施兵超.金融衍生产品(M).上海:复旦大学出版社,2008.09.

666