Fama-French三因子模型

出自 MBA智库百科(https://wiki.mbalib.com/)

Fama-French三因子模型(Fama-French 3-factor model,简称FF3)

目录 |

Fama和French 1992年对美国股票市场决定不同股票回报率差异的因素的研究发现,股票的市场的beta值不能解释不同股票回报率的差异,而上市公司的市值、账面市值比、市盈率可以解释股票回报率的差异。Fama and French认为,上述超额收益是对CAPM 中β未能反映的风险因素的补偿。”

Fama-French三因子模型的表达式[1]

Fama和French 1993年指出可以建立一个三因子模型来解释股票回报率。模型认为,一个投资组合(包括单个股票)的超额回报率可由它对三个因子的暴露来解释,这三个因子是:市场资产组合(Rm − Rf)、市值因子(SMB)、账面市值比因子(HML)。这个多因子均衡定价模型可以表示为:

![E(R_{it})-R_{ft}=\beta_i [E(R_{mt})-R_{ft}]+s_i^E(SMB_t)+h_i^E(HML_t)](/w/images/math/2/c/5/2c5cbcb8b33a9d064ea1d2c5e65c96a5.png)

其中Rft表示时间t的无风险收益率;Rmt表示时间t的市场收益率;Rit表示资产i在时间t的收益率;E(Rmt) − Rft是市场风险溢价,SMBt为时间t的市值(Size)因子的模拟组合收益率,HMIt为时间t的账面市值比(book—to—market)因子的模拟组合收益率。

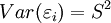

βi、si和hi分别是三个因子的系数,回归模型表示如下:

Rit − Rft = ai + βi(Rmt − Rft) + siSMBt + hiHMLt + εit

Fama-French三因子模型的假设条件[1]

1、理论假设

在探讨Fama—French三因子模型的应用时,是以“有限理性”理论假设为基础。并在此基础上得出若干基本假定:

(1)存在着大量投资者;

(2)所有投资者都在同一证券持有期计划自己的投资资产组合;

(5)投资者们对于证券回报率的均值、方差及协方差具有相同的期望值;

(6)所有投资者对证券的评价和经济局势的看法都一致。

2、统计假设

从模型的表达式可以看出,FF模型属于多元回归模型。其基本假设为:

(1)(Rm − Rf)、SMB、HML与随机误差项u不相关;

(2)零均值假定: ;

;

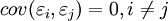

(3)同方差假定,即 的方差为一常量:

的方差为一常量: ;

;

(4)无自相关假定: ;

;

(5)解释变量之间不存在线性相关关系。即两个解释变量之间无确切的线性关系;

(6)假定随机误差项 服从均值为零,方差为S2正态分布,即

服从均值为零,方差为S2正态分布,即 。

。

评论(共12条)

e是殘差項,即用模型估出來的估計值與實際值之間的差距。 導致殘差出現的因素很多,非系統性風險也可能是其中之一。

什么网站能 找到HML的值

可用市净率的倒数代替。

用MV/BV来将市场上的分成3组,High,Medium,Low,然后用high portfolio一组的平均return减去low组的average return,就是HML了。只是book value is hard to choose

哪位知道beta2, beta3所代表的意义。比如说如果beta2(即SMB的系数)为负,是指目标公司市值越高,能带来的期望收益反而越低吗?

哪位知道beta2, beta3所代表的意义。比如说如果beta2(即SMB的系数)为负,是指目标公司市值越高,能带来的期望收益反而越低吗?

说明这个公司更像大公司

随机干扰项

那个e代表了什么?非系统风险?