預測波動率

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

預測波動率又稱為預期波動率,它是指運用統計推斷方法對實際波動率進行預測得到的結果,並將其用於期權定價模型,確定出期權的理論價值。因此,預測波動率是人們對期權進行理論定價時實際使用的波動率。這就是說,在討論期權定價問題時所用的波動率一般均是指預測波動率。需要說明的是,預測波動率並不等於歷史波動率,因為前者是人們對實際波動率的理解和認識,當然,歷史波動率往往是這種理論和認識的基礎。除此之外,人們對實際波動率的預測還可能來自經驗判斷等其他方面。

(一)移動平均法

移動平均法是指以過去N天的收益率的方差作為當日波動率的估計值,分為簡單移動平均和加權移動平均兩種方法。簡單移動平均法將每天的收益率看成是等權重的,加權移動平均法則對不同時點賦予不同的權重。

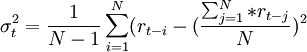

簡單移動平均法:

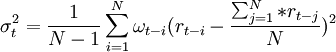

加權移動平均法:

其中,rt − i為t-i時刻的收益率,ωt − i為t-i時刻的權重。

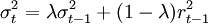

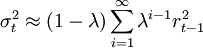

(二)指數平滑法

其中,λ為衰退因數,即平滑繫數,0<λ<1。

將指數平滑公式通過遞推推導,可以得到t時刻的波動率σ與收益率r之間的關係式。運用此方法,需要確定參數λ。

(三)GARCH模型法

藉助Garch模型,可以估計和預測波動率。

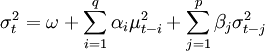

Bollerslev於1986年對自回歸條件異方差模型(ARCH)進行了推廣,提出了廣義自回歸條件異方差模型(GARCH)。標準的Garch(q,p)模型為:

yt = XtΥ + μ

其中,p是GARCH項的次數,q是ARCH項的次數,σ是條件方差。

此外,還有隨機波動模型(SV)以及其擴展模型、自回歸移動平均模型(ARIMA/ARFIMA)等,用於對金融資產波動率的估計。另外,也可以通過模型預計隱含波動率。